先前在這篇文章中(這次黃金跌真的....)提到的時點完全無效.黃金價格依然屹立不搖在900美元之上.目前搞不清楚方向.

只知道過去由黃金期貨主導金價的時代已經終結.ETF變成最大的庫存參考.但可能還有比黃金ETF GLD更大的力量!

1.全世界最愛買黃金的是印度人.傳說印度民間黃金儲量高達15000噸=美國黃金儲備的2倍.

這是印度人眼中的金價,如果你跟印度佬說黃金技術線型作大頭部,他會用很迷惑的眼神看你..

印度盧比計價的黃金走勢圖,仍是完美大多頭走勢.未來需要觀查一下破線時,黃金是否會有較大賣壓.

2.傳說中的金礦公司被軋空事件:

之前路透有報導過.金礦公司為了鎖定生產利潤,會在期貨放空黃金.傳說2010年的預估產量已經被放空殆盡.金價再漲,黃金公司除了補繳保證金以外,不會多賺一毛錢..如果這件事是真的.未來可能看到黃金ETF大漲,金礦基金與股票大跌的情況出現.

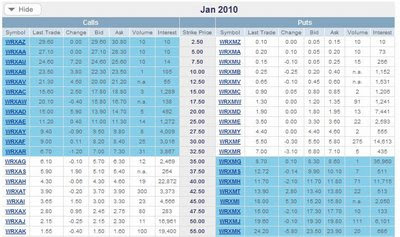

我查了一下CBOE的資料,美國最大金礦公司ABX(BARRICK GOLD)的確有些異常:

2010年1月合約的put總共有超過8萬口=800萬股=股本1%=日交易均量50%.這比正常值大蠻多的.原因不明.需要持續追蹤.

目前我仍無法找到這波行情主導的力量所在.當然就難以判斷後勢.

延申閱讀:

散戶投資黃金數量創歷史最高紀錄

加入書籤: