哥本哈根氣候協議落幕了,不但一事無成,甚至1990年的京都議定書內容都實質撕毀!評論一片韃伐.

FT社评:成事不足的哥本哈根 在气候大会结束之际,巴拉克•奥巴马称哥本哈根共识——除了拳头相向之外,人们想象得到的最空洞协议——为一项“重大突破”。奥巴马在国内外的可信度成为这个可笑结局的受害者之一。

哥本哈根協定無約束力 英大臣責中國作梗(法新社倫敦 20日電) 英國 能源和氣候變化大臣米勒班(Ed Miliband)今天指責中國在哥本哈根氣候變遷峰會上,阻撓締結一紙對碳排放目標和2050年前裁減50%溫室氣體等具法律約束力的協定。

哥本哈根最后激辩的5小时 “我们退到了《京都议定书》以前。”一位参加谈判超过十年的资深环保人士说,他难掩沮丧。对于很多环保人士,气候议题滑入美国主导的自下而上、市场为主的治理模式,是他们不愿看到的结果。

Harrabin's Notes: After Copenhagen看了這幾則新聞,各位有沒有覺得似乎有些不協調?

在會議開始之前,美國宣佈的減排標準,完全無視京都議定書,自己用2005年當減排標準.而五國協議只有美國,中國,印度,巴西,南非簽署.這等於是狠狠打了歐盟兩大巴掌!照理講,歐盟官員應該會對歐巴馬大吼:"你這個叛徒,竟然與新興國家一起不減排!&^(%(&".不過事實上.會後所有的言論,似乎都不認為美國是壞蛋.矛頭仍指向中國..到底怎麼一回事?先來看一下這份莫名其妙的五國協議:

中美等五國最後時刻達成氣候協議發達國家同意在2020年前,每年集資一千億美元,協助窮國適應氣候變化,而在未來三年,發達國家將先提供三百億美元,

其中歐盟出資106億、日本出資110億,美國出資36億。 各國要在明年一月前,各自提出其減排計劃,美國表明其減排計劃還在考慮之中,歐盟則補充其減排計劃需經議會通過。

協議花了很長篇幅,論述發展中國家匯報減排進展的責任,其中包括每兩年向聯合國提交報告,需要接受國際監察,但不會損害國家主權。 ~~~~~~~~~~

美國可以決定歐盟與日本要出多少錢??(日本:我..我..我債務破表還叫我出錢...)如果只看這份協議簽約國的責任.那就很不同了:

美國3年花108億美元,換到中印巴西南非四國提交減排報告.接受監查.而且極可能接受監察的才拿得到錢.前些日子UN否決中國風電CDM補貼,未來會變常態!...這樣當然是重大突破啦.至於錢從哪來.當然是使用者付費.歐盟新規貿易商品將必需有碳排放額度.法源與規劃早以齊備.隨時可啟動.美國邊境稅立法也完成.只要開發中國家接受監察,課徵碳稅所有條件都具備了!

碳稅新經濟,2010年將啟動.至於影響.或許不會像1933年一樣造成貿易大萎縮,只是另一場財富重分配罷了.

延申閱讀:

碳排放交易(CDM):一場完全失敗的實驗!

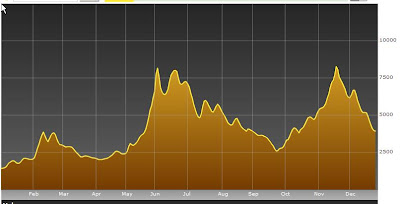

歷經了2009年的景氣低靡,中國中鋼協對降價堅持,最後遭遇慘敗.中國以間諜罪起訴力拓員工胡士泰.2010年度的鐵礦石談判極度詭譎多變.三大礦業公司意圖調漲價格30%~35%.也就是說.目標是歷史新高價!!這場戰役到底結果如何.不是我們能猜得到的.但已經對行情產生巨大影響.

歷經了2009年的景氣低靡,中國中鋼協對降價堅持,最後遭遇慘敗.中國以間諜罪起訴力拓員工胡士泰.2010年度的鐵礦石談判極度詭譎多變.三大礦業公司意圖調漲價格30%~35%.也就是說.目標是歷史新高價!!這場戰役到底結果如何.不是我們能猜得到的.但已經對行情產生巨大影響.